弘酬研究

量化策略弘酬评价雷达周报(2020.07.24)

发布时间:2020-07-31

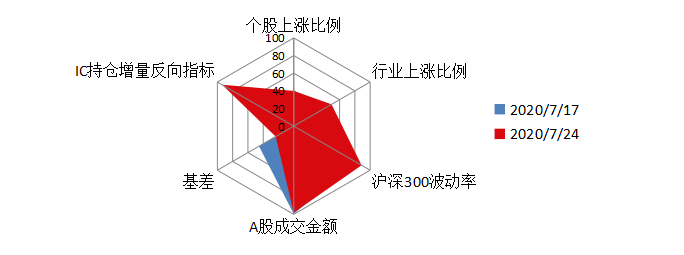

市场中性策略

根据市场中性策略评价雷达显示,上周市场个股上涨指标从18.29分上升至39.92分,行业上涨指标从19.84分上升至49.42分,沪深300波动率指标从79.77分上升至88.76分,A股成交金额指标从99.61分下降至98.06分,从市场活跃度来看,当前市场成交量及波动率仍然处在历史高位,个股及行业在上周有所回升;基差指标从45.53分继续下降至23.64分,贴水继续放大,不利于中性策略;IC持仓增量反向指标从0.78分急剧上升至93.8分,表明当前股指期货端增量持仓上周新开仓显著减少,显示对冲交易拥挤度大幅缓解。总体来看,短期对于中性策略而言,新建仓所面临的市场环境较为不利。

(请参考文末“指标使用说明”)

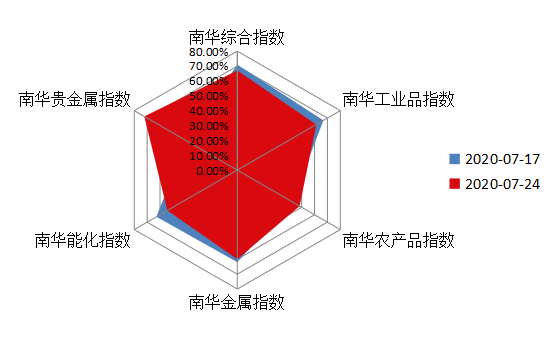

CTA策略

根据CTA策略评价雷达显示,上周南华综合指数指标从70.90分下降至67.00分,其他几大类商品指数除了南华农产品指数和南华贵金属指数扩张之外均较前一周小幅收缩,但指标数值变化不大,对后续CTA策略的影响不大。

(请参考文末“指标使用说明”)

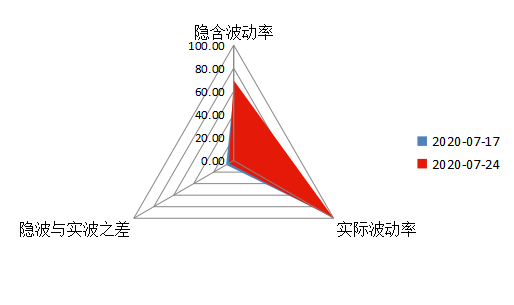

期权策略

根据期权策略评价雷达显示,上周隐含波动率从58.53分上升至69.55分,实际波动率从89.61分上升至100.00分,隐波与实波差从7.52下降至4.80,实际波动率已经达到历史的峰值水平,两者之间的差值持续处于历史低位,不利于期权卖方策略的新建仓。

(请参考文末“指标使用说明”)

雷达评价指标使用说明:

(1)中性策略

所有指标均表征该指标自2015年5月25日以来的历史分位,显示在评价雷达上,满分100分,分数越高,表明该指标当前数值处于选择历史区间中越高的水平,侧面说明当前市场对中性策略越有利。

市场活跃指标:

个股上涨比例:剔除上市未满一年次新股,ST股及停牌股后的全市场每个交易日上涨股票比例的5日均值;

行业上涨比例:申万一级行业每个交易日上涨行业比例的5日均值;

指数波动率:沪深300指数每个交易日的20日滚动年化波动率的5日均值;

市场成交金额:A股每个交易日成交金额的5日均值;

市场拥挤度指标:

IC持仓增量反向指标:1-每个交易日IC四个合约持仓量总和的5日均值的周度增量所在历史分位,数值越大,策略拥挤度越低;

对冲成本指标:

期现贴水:基差(期货-现货),期货为IC四个合约的加权指数,现货为中证500指数,取5日均值。

(2)CTA策略

所有指标均表征该指标自2014年1月以来的历史分位,显示在评价雷达上,满分100分,分数越高,表明该指标当前数值处于选择历史区间中越高的水平,指标所指向的商品期货指数的波动率水平越高,对CTA策略越有利。

南华综合指数、南华工业品指数、南华农产品指数、南华金属指数、南华能化指数、南华贵金属指数等指标分别代表相应期货指数的滚动20日年化波动率的历史分位值,数值越高,滚动波动率越高。

(3)期权策略

所有指标均表征该指标自2017年6月以来的历史分位,显示在评价雷达上,满分100分,分数越高,表明当前该指标当前数值处于选择历史区间中越高的水平。

实际波动率指标:通过上证50指数和沪深300指数的日频交易数据加权计算的年化波动率历史分位值,分数越高,指数实际波动率水平越大。

隐含波动率指标:利用对活跃期权合约的价格数据通过BS模型反推出计算出的加权波动率历史分位值,分数越高,指数实际波动率水平越大。

隐波与实波差指标:隐含波动率数值与实际波动率数值的差的历史分位值。分位数越高,隐波与实波差越小,收缩趋势中,对期权卖方和做空波动率策略有利;反之,在隐波与实波差的扩张趋势中,对做多波动率策略有利。